Handelt es sich hierbei um einen Abrechnungstatbestand, der mit einer bereits abgeschlossene Teilleistung (vor dem 01.07.) im Zusammenhang steht und mit 19% abzurechen ist, kann das über eine gesonderte Rechnung (die mit 19% erstellt wird) erfolgen.

Alternativ könnte innerhalb einer Rechnung mit der Funktion Rechnung hinzufügen gearbeitet werden. Hier besteht die Möglichkeit, unterschiedliche Steuersätze je Rechnungsteil verwenden zu können.

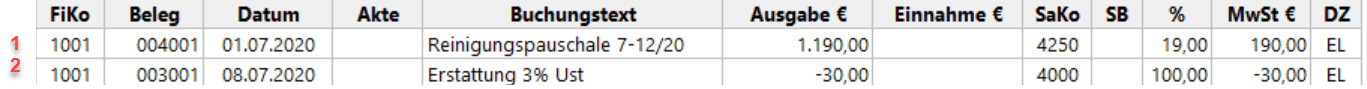

Handelt es sich um eine Honorarauslage die mit 19% im Aktenkonto gebucht wurde, deren Abrechnung jedoch nach dem 01.07. zu 16% erfolgt, wird automatisch ein Storno im Aktenkonto vorgenommen und im Anschluss automatisch erneut, im Rahmen der Sollstellung „RA-Rechnung“ mit 16% ins Soll gestellt.